Как сформировать инвестпортфель: концепции, структура, виды инвестиций

На российском и зарубежном инвестиционных рынках доступен большой выбор объектов для финансирования из разных секторов, включая сырьевые активы, ценные бумаги, фондовые производные инструменты, ПИФы и пр. Выход на международные площадки открывает дополнительные возможности. Здесь можно купить акции крупных всемирно известных компаний Google, Facebook, Apple, индексные фонды ETF и т. п.

Среди всего разнообразия вариантов вложения средств важно выбрать наиболее выгодный при соответствующем уровне риске. Начинающим вкладчикам необходимо знать, как подобрать подходящие инструменты, соответствующие собственным целям, возможностям, и правильно составить инвестиционный портфель.

Данная статья служит ознакомительным целям и не является инвестиционной рекомендацией.

Разница между инвестициями и спекуляциями

При выходе на фондовый рынок стоит сразу определиться с видом инвестирования, будут ли это инвестиции, спекуляции или то и другое одновременно. Обычно это подразумевает совершенно разные подходы. Хотя термины «инвестор» и «спекулянт» часто рассматриваются в одном контексте, это противоположные по значению понятия. Рассмотрим, в чем заключается разница между ними.

1

Временные рамки

Инвестор вкладывает средства на длительный период – больше года. Спекулянт совершает в день множество сделок.

2

Источник дохода

Инвесторы предпочитают долгосрочный доход с регулярными поступлениями в виде процентов, дивидендов и т. п. Простые акции дают право голоса на собрании акционеров, но размер дивидендов зависят от величины прибыли предприятия; привилегированные – не дают право голоса, но гарантируют фиксированный размер дивидендов.

Спекулянты зарабатывают в основном на текущих колебаниях цен активов. На фондовой бирже доступны стратегии лонг и шорт. Лонг – тип сделок, ориентированный на получение дохода в перспективе от повышения цены. Шорт – операция для получения прибыли от падения стоимости. В первом случае трейдер покупает акции на бирже, чтобы продать их дороже, во втором – берет в долг у брокера, продает их и ждет падения цены. Затем выкупает подешевевшие ценные бумаги и возвращает назад брокеру. Разница между стоимостью продажи и покупки и составляет доход трейдера.

В то время как долгосрочный инвестор ждет доход, спекулянт имеет возможность зарабатывать на текущих движениях рынка.

3

Выбор активов

При долгосрочных вложениях проводят основательный анализ, включающий полный фундаментальный анализ, оценку состояния, перспектив развития компании и рисков инвестирования. Инвестор вкладывает ресурсы в выгодные ценные бумаги предприятий с точки зрения их окупаемости и доходности.

Спекулянт не углубляется в ценность актива в долгосрочном периоде, он прежде всего нацелен на инструменты, приносящие прибыль от текущего изменения цены. Он обычно ищет ликвидные объекты с потенциалом роста их курса в ближайший срок для возможности скорейшего заработка от продаж. В этой стратегии используется технический анализ.

4

Доходность и риски

Как вкладчик, так и спекулянт имеют доходность и несут риски. Однозначно определить, кто находится в более выгодном положении, невозможно. Правильно организованные спекулятивные сделки могут быть очень прибыльными, но рискованными, особенно при торговле «с плечом». Долгосрочному вкладчику необходимо тщательно отбирать активы в портфель для сокращения рисков. Спекулянту требуется внимательно отслеживать котировки в течение дня и гораздо чаще принимать решения. Здесь работает риск-менеджмент, что предполагает большую психологическую нагрузку. Кроме того, имеет значение размер инвестированных средств. При минимальных вложениях заработать крупную сумму проще с помощью спекулятивных сделок.

Фондовый рынок имеет тенденцию роста в долгосрочном периоде, так как многие компании развиваются и появляются новые. Дивиденды, особенно реинвестированные, – один из приоритетных источников дохода долгосрочного инвестора. Длительная динамика показывает увеличение общей доходности. На американском рынке, который давно ведет эту статистику, по данным Reuters индексы S&P 500 и S&P 500 TotalReturn по состоянию на 2019 год увеличились на 730 % и 1447 % соответственно с 1990 года.

Оптимальный подход – смешанное инвестирование, при котором большая часть ресурсов направляется на долгосрочные вложения, а меньшая – на спекуляции, например, в соотношении 60 к 40 или 70 к 30. Структура инвестиций зависит от интересов вкладчика, временных рамок и финансовых ограничений, готовности реагировать на текущие рыночные изменения. Нет единых правил формирования инвестпортфеля, главное – избежать больших потерь.

Основная часть портфеля может состоять не только из акций корпораций, но и облигаций федерального займа, взаимных фондов (ПИФ). Это традиционные, типичные, но наиболее безопасные активы, которые могут иметь доходность в 800% за 3 года.

Формирование и диверсификация инвестпортфеля

Важное условие в формировании инвестиционного портфеля – снизить риски, что достигается диверсификацией, то есть распределением активов по видам, отраслям, регионам. Процесс диверсификации инвестпортфеля состоит из 5 основных этапов:

1

Оценка целей и возможностей инвестора

Участвуя в фондовом рынке, инвестор должен оценить свои возможности и поставить четкие, реалистичные финансовые цели. Глобальная цель заключается в сохранении и накоплении капитала, которое может быть выражено в абсолютных (в процентах) или сравнительных (разница в числах, индексах) показателях.

Риск инвестиций прямо пропорционален доходности: чем он выше, тем больше прибыль. Выделяют склонность инвестора к риску и его готовность подвергаться ему при сложных жизненных обстоятельствах. При формировании инвестиционного портфеля вкладчику стоит определиться с такими ключевыми параметрами, как:

- Горизонт инвестирования. Это период, на который инвестор готов вложить средства. Длительный временной горизонт обеспечивает большую доходность, чем короткий. Краткосрочные вклады имеют более высокий риск из-за большой волатильности (изменчивости цен) и возможных неудач текущих сделок. Пенсионные накопления стоит держать в консервативных активах, чтобы обезопасить капитал на случай непредвиденных обстоятельств. С приближением времени выхода на пенсию их долю в общей структуре инвестиций увеличивают.

- Ликвидность. На случай возникновения в ближайшее время расходов в инвестпортфель включают существенную долю ликвидных объектов, от продажи которых не теряют средства на рыночных спредах. При условии высокой вероятности быстрого вывода денег набирают значимости консервативные, классические инструменты, менее подверженные ценовым колебаниям, чем остальные.

- Налоги. Наличие и размер обязательных платежей также влияют на выбор инструментов вкладчиком. Для российских вкладчиков доступны Индивидуальные инвестиционные счета (ИИС), дающие налоговые преференции.

- Личные предпочтения. При выборе объектов для вложения некоторые инвесторы учитывают этические, религиозные и другие личные убеждения.

2

Подбор наиболее подходящих объектов

Инвестиционный портфель представляет собой совокупность ценных бумаг (акций, облигаций, паев) и других финансовых инструментов, принадлежащих инвестору. Они отличаются по назначению, способу, сроку действия, степени риска, уровню окупаемости и доходности.

Если вы решили подбирать инструменты самостоятельно, то стоит следовать следующим советам:

- Необходимо четко определить для себя цель инвестирования.

- Изначально вкладывать средства в наиболее близкие, знакомые отрасли, виды бизнеса и объекты.

- При вложении средств в конкретную отрасль отдавать предпочтение её лидерам.

- Инвестируя в неуспешные компании, стоит узнать причины их неудач и выявить возможности для роста.

- Выбирать ликвидные активы, которые можно быстро продать. На российском фондовом рынке это акции надежных крупных компаний «голубые фишки», на американском – компоненты S&P 500. Голубые фишки – индикатор всего рынка, так как они задают тенденцию роста или падения курса акций всем предприятиям. С ними производится основной оборот спекуляций на бирже.

- Формировать портфель из ценных бумаг, соответствующих допустимому уровню риска.

- Изучать стратегии инвестирования, отслеживать последние тенденции.

3

Формирование структуры портфеля

ЕСТЬ ДВА ПОДХОДА К ФОРМИРОВАНИЮ СТРУКТУРЫ ИНВЕСТПОРТФЕЛЯ – ДИВЕРСИФИКАЦИЯ И КОНЦЕНТРАЦИЯ. ПЕРВЫЙ СОСТОИТ В ИНВЕСТИРОВАНИИ В РАЗНОГО РОДА АКТИВЫ, ПОЗВОЛЯЕТ УПРАВЛЯТЬ РИСКАМИ. АМЕРИКАНСКИЙ ЭКОНОМИСТ, ОСНОВАТЕЛЬ ПОРТФЕЛЬНОЙ ТЕОРИИ ГАРРИ МАРКОВИЦ СОВЕТОВАЛ «НЕ КЛАСТЬ ВСЕ ЯЙЦА В ОДНУ КОРЗИНУ», ТАК КАК ЕСЛИ УРОНИТЬ ЕЁ, МОЖНО ПОТЕРЯТЬ ВСЕ ЯЙЦА. ЭТО ОЗНАЧАЕТ, ЧТО НЕ СТОИТ ВКЛАДЫВАТЬ ВСЕ СБЕРЕЖЕНИЯ В ОДИН ОБЪЕКТ, А РАСПРЕДЕЛЯТЬ ИХ НА РАЗНЫЕ, ЧТОБЫ МИНИМИЗИРОВАТЬ РИСКИ ПОТЕРЬ.

К диверсификации есть два подхода: узкий и масштабный. Первый предполагает инвестирование в разные активы одной отрасли (концентрированный подход), а второй – вложение денег в инструменты из разных классов, сегментов рынка, стран (диверсифицированный подход). Желательно, чтобы портфельные составные не были взаимосвязаны между собой для сглаживания колебаний в их стоимости. В этом отношении эффективна масштабная диверсификация. Обычно каждый портфель акций частного инвестора ограничиваются 5-25 предприятиями из разных отраслей.

Помните! Не стоит вкладывать деньги в неперспективные объекты на инвестиционном горизонте. Даже для диверсификации портфеля.

Уоррен Баффет называл диверсификацию «защитой от невежества», подразумевая при этом главный плюс диверсификации. Она позволяет нивелировать потери от одного актива за счет роста других. Наиболее простой способ – распределить вложения на ликвидные активы надежных компаний и высокорисковые бумаги. По мнению партнера Баффета, предпринимателя Чарли Мангера достаточно иметь акции 3-5 компаний в портфеле, чтобы эффективно диверсифицировать портфель.

Другие биржевые эксперты отмечают эффективность концентрированного подхода, ссылаясь на то, что количество удачных инвестиционных возможностей ограничено. К тому же можно самостоятельно оценить состояние нескольких предприятий, что затрудняет процесс формирования эффективного диверсифицированного портфеля.

Главное помнить, что в инвестициях на первом месте должно идти взвешенное решение. «Быстрая таблетка» или «Нереальная доходность» - повод задуматься об обмане или возможных потерях. Принимайте решения основываясь на реальной, открытой информации, которую собрали сами, и тогда сможете избежать обмана.

4

Первичная закупка

Теперь вы выходите на прямую, которая доставит вас к финансовой свободе - реальному инвестированию. Чтобы начать торговать на фондовой бирже, будущий инвестор подписывает документы и открывает счет у брокера – посредника при заключении сделок на бирже. Открыв счет, нужно завести на него деньги и начинать покупать или продавать финансовые инструменты через торговый терминал.

5

Ребалансировка

При работе с инвестиционным портфелем необходима периодическая оценка его эффективности. Еженедельно, ежемесячно, ежеквартально отслеживают динамику всех инструментов и соответствие их изначально заявленному риску. Период для анализа результата инвестирования зависит от установленного временного горизонта, и как правило, колеблется вокруг описанных выше.

Чтобы портфель оставался эффективным, важно соблюдать соотношение инструментов. Для этого нужна периодическая ребалансировка, которая состоит в отслеживании стоимости инструментов и принятии решении о продаже и покупке новых.

Стоит заранее определить уровень стоп-лосса – приемлемую минимальную цену, до которой может упасть стоимость актива. Когда она опускается до этой отметки, их нужно продавать. Также допускается хеджирование позиций, когда заключают сделки на одном рынке для компенсации риска волатильности (изменения цен) на противоположной позиции на ином рынке. Эта процедура применяется, чтобы застраховаться от возможных потерь, не прибегая к активным действиям с базовыми инструментами.

Кажется, что это важно для краткосрочных инвестиций, когда инвестор должен следить за каждым изменением. Но нет. Это правило применяется для каждого портфеля! Консервативные долгосрочные инвестиции также необходимо пересматривать в связи с потенциальным (предполагаемым) изменением их стоимости.

Основной принцип формирования инвестиционного портфеля заключается в том, чтобы сохранить его целевую структуру с распределением по группам активов. Прежде всего, имеется в виду общая структура, которая может подвергаться изменениям из-за повышения и падения стоимости ее элементов.

Важные определения

Рассмотрим некоторые важные моменты при составлении и работе с портфелем.

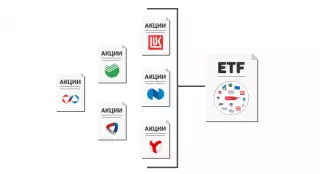

Пассивные и активные инвестиции

Пассивная концепция инвестирования предполагает диверсификацию вложений для балансировки рисков и следование за широким рынком. Получение высокой доходности намного выше основных фондовых индексов при этом затруднительно. В этом случае покупают для продолжительного удержания бумаги ETF (ExchangeTradeFunds) или ПИФов, делают другие вложения в инвестиционные фонды.

Напомним, ETF – биржевые фонды, инвестирующие в конкретные активы или их классы. Они выпускают бумаги на базовые активы (облигации, акции, фьючерсы, иностранную валюту), которыми владеют. Изменение стоимости этих инструментов приводит к изменению цены бумаг ETF, которые в идеале должны повторять динамику инвестиционного портфеля.

Активное инвестирование заключается в подборе для портфеля своего списка отдельных финансовых инструментов. Процесс открытия и закрытия позиций, известный как «ребалансировка», при этом подходе проводится намного чаще. Допускается открытие шортов. Активное инвестирование – затратная операция в отношении комиссии и времени, но с высокой доходностью. Помните! Это не спекуляции, а работа со своим списком активов, которые могут иметь как краткосрочный, так и долгосрочный характер.

Допустим также смешанный подход, при котором одна часть средств инвестируется в биржевые индексы, а другая – в перспективные ценные бумаги.

Ликвидность

Ликвидность – способность активов в краткий срок превращаться в денежные средства.

Уровень ликвидности активов определяется их скоростью обмена на деньги. Наиболее ликвидные (с абсолютной ликвидностью) – деньги, так как они могут быть сразу использованы для расчетов. Почему важно учитывать это при инвестициях?

Высоколиквидные финансовые инструменты благодаря высокому спросу имеют меньший риск потерь, чем низколиквидные и неликвидные. Сравните, насколько проще продать активно торгующуюся на рынке акцию и квартиру. Если вам нужно сделать это как можно быстрее, то прийдется «сделать скидку» на квартиру. А даже 1000 таких акций вы можете довольно быстро и с минимальными потерями реализовать на бирже.

Возможность быстро продать объект позволяет окупить вложения и минимизировать затраты в сумме разницы в цене покупки и продажи. Это особенно актуально в условиях экономических и политических изменений, влияющих на мировой рынок.

В условиях макроэкономической нестабильности для эффективного управления личными финансами рекомендуется формировать гибкий портфель, который можно изменить в любое время. Это преимущественно ликвидные фонды (акции, облигации, недвижимость), из которых можно выйти не позже, чем через 2 недели с момента подачи заявки на выход.

Ликвидность на фондовом рынке оценивают по таким параметрам, как объем (оборот) торгов, количество заявок в торговом стакане, спред (разница текущих цен покупки и продажи). Объем торгов представляет собой заключенные сделки в денежном выражении, входящие в текущую торговую сессию. Спред – разница между покупной и продажной ценой на актив, представленной в биржевом стакане. Биржевой стакан – это количество ценных бумаг, выставленных на продажу по конкретной цене.

Например, в биржевом стакане акций Сбербанка спред – 7 копеек или 0,03 % от рыночной цены, а Донского завода радиодеталей (ДЗРД) – 30 руб. или 0,98 %. При этом объем торгов СБЕР в разы превышает ДЗРД. Разница в ликвидности очевидна.

Наиболее простой способ определения ликвидных активов – отфильтровать их по обороту за день. Самые ликвидные – с наибольшим объемом. Также учитывают стакан цен. Например, продается 6000 акций Сбербанка по 220 руб. – 1,32 млн. руб. Если инвестор решит вложить 100 тыс. руб., то сделка пройдет по одной цене. При инвестировании 100 тыс. руб. в ДЗРД, потребуется собрать заявки до стоимости 2600 руб., то есть выкупить бумаги по цене выше рыночной больше чем на 2,5 %.

Управление прибылью

Управление инвестиционным портфелем не сводится только к подбору объектов, этот процесс также предполагает управление прибылью. Инвесторы на свое усмотрение распоряжаются доходом, полученным от вкладов, как правило, в целях:

- Реинвестирование (вложение в новые объекты)

- Формирование финансовой подушки

- Собственное вознаграждение (личный доход)

Реинвестирование позволяет наращивать капитал в перспективе. Так, американские и европейские пенсионные фонды полностью реинвестируют деньги. Сотрудникам компаний в США предлагают откладывать деньги в пенсионный фонд с правом выбора объекта для инвестирования. За 20-30 лет работы, к выходу на пенсию у людей образуется большой капитал, работающий сам на себя.

Вы можете рассчитать, сколько нужно в вашем случае инвестировать в такой фонд или откладывать на депозит ежемесячно, чтобы после выхода на пенсию жить только на процентный доход.

Поэтому пенсионеры из развитых стран имеют обеспеченную, комфортную жизнь. Если инвестировать 1000 $ под 6 % в месяц за 3 года накопится сумма в 8146,71 $. Акции Adidas выросли на 300 % за последние 3 года, Amazon – на 200 % за последние 2 года.

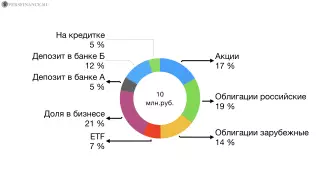

Пример инвестпортфеля на 10000 руб.

Так с чего же начать? Как мы уже сказали - с небольшой суммы, которую вы можете потерять, но которая позволит вам научиться. Так, с учетом принципов диверсификации можно составить примерный портфель даже на 10000 руб., готовый к рискам. Хотя начинать можно даже с 1000 рублей. Наиболее простая модель включает 3 класса активов с равными долями:

- акции – 1/3

- облигации – 1/3

- золото – 1/3

Этот тип инвестпортфеля называется «лежебоки», так как для его формирования требуется минимальное участие вкладчика.

В соответствии с портфельной теорией не стоит покупать отдельные ценные бумаги. Лучше выбирать фонды акций и облигаций, включающие в себя инструменты разных компаний, так как это снижает риски. Инвестирование в одну организацию несет не только рыночный, но и валютный, экономический, внутренний риски.

Кроме того покупка доли фондов (бПИФ, например) снижает ваши расходы – при совершении сделок вам предстоит оплатить меньше комиссии, так как вы совершите меньше операций.

Помните! Информация представлена в ознакомительных, образовательных целях и не является инвестиционной рекомендацией. Вы совершаете действия на самостоятельно, за них мы не несем ответственности!

Такой инвестпортфель можно создать с помощью следующих инструментов:

- FXGD ETF на золото. Стоимость на конец 2020 г. – 962,6 руб. Оптимальная процентная доля в инвестпортфеле – 35 %

- FXRB ETF на облигации крупных российских компаний. Цена на конец 2020 г. – 1800 руб. Ориентировочная процентная доля – 15 %.

- FXMM ETF на краткосрочные гособлигации США. Стоимость на конец 2020 г. – 1645,1 руб. Процентная доля – 15 %.

- FXWO ETF на глобальный рынок акций. В фонде содержатся ценные бумаги более 500 организаций из таких стран, как США, Китай, Германия, Япония, Великобритания, Австралия, Россия. Цена по состоянию на конец 2020 г. – 1,67 руб. Оптимальная процентная доля бумаг – 35 %.

Рекомендуем вам узнать риск-профиль, прежде чем начинать инвестировать.

Портфель, составленный из этих ETF, диверсифицирован по разным параметрам:

- по классам активов (акции, облигации, золото),

- по государствам (США, Япония, КНР, Великобритания, Германия, Австралия, РФ),

- по отраслям (финансовый сектор, недвижимость, IT, телекоммуникации, промышленность, медицина, товары повседневного спроса и длительного потребления, сырьевой, энергетический секторы, ЖКХ),

- по валютам. FXGD ETF и FXWO ETF – валютные инструменты. Даже когда стоимость акций и золото не меняется, но растёт курс доллара к рублю, фонды также растут в цене.

Эта концепция портфельного инвестирования применяется и при наличии средств в сумме гораздо больше 10 000 руб.

Заключение

Инвестирование – несложный процесс, доступный каждому. При небольшой финансовой подготовке зарабатывать на фондовом рынке сможет любой, что подтверждает легендарная история о черепахах-трейдерах. Но для достижения и поддержания желаемого результата важны самодисциплина, желание, готовность к обучению и развитию. Наличие этих качеств позволит правильно сформировать инвестиционный портфель и управлять капиталом. А в нашем блоге вы найдете еще больше полезной информации.

Полезные материалы

- Поделиться